■企画趣旨

ROIC(Return on Invested Capital,投下資本利益率)は、企業の投資された資本に対する収益性を示す重要な経営指標の一つです。ROICの高さは、企業が効率的に資本を運用して収益を上げていることを示し、長期的な持続可能性や成長性を反映する要素として重視する経営者、投資家が増えています。

・企業が収益を最大化する能力を持っているのか?(収益性)

・より良いリターンへの期待に応え、投資家や株主からの信頼を得られているか?(投資判断)

・経営陣は企業の資本を適切に活用しているか?(効率性)

・競合他社よりも効率的に資本を運用しているか?(競争力)

・資本の適切な割り当てや効果的な運用により企業価値を向上できているか?(サステナビリティ)

などROICを軸に経営戦略や経営計画を追求することが持続的な企業価値向上を実現するためには不可欠となっています。

2022年8月、2023年5月の開催に続く、第3弾の開催となる本カンファレンスでは「投資家との対話そして約束 - 稼ぐ事業を見極め、伸ばす、資本効率経営の原点」テーマに、「ROIC経営」の本質を理解し、投資家との建設的な対話の実現や経営における迅速な意思決定の実現など、先行企業の取り組みなどを検証し、経営課題解決のインサイトを届けできればと存じます。

■基調講演

ROIC経営の光と影~事業ポートフォリオ戦略の視点から

一橋大学大学院経営管理研究科

教授

田村 俊夫氏

1986年に東京大学法学部を卒業し、日本興業銀行に入行。89年ハーバードロースクール修士。ニューヨーク州弁護士登録。米国弁護士事務所勤務、日本興業銀行審査部、世界銀行グループIFC投融資担当官、みずほ証券アドバイザリー第1グループ部長、投資銀行第7部長、経営調査部上級研究員等を経て、2017年4月より現職。20年には経済産業省・事業再編研究会の委員を務め、「事業再編実務指針」の作成に関与。

2020年7月に策定された経済産業省の「事業再編実務指針」で、ROIC(Return On Investment Cost=投下資本利益率)が事業ごとの資本収益性を測る最重要指標として位置づけられて以降、ROICを経営上の重要指標に位置づける企業が増えた。また、23年3月、東証は、「資本コストや株価を意識した経営の実現に向けた対応について」を発表し、資本収益性の指標として、ROICとROE(自己資本利益率)の重視を示唆し、その動きはますます加速している。

先述した2つの発表資料には、ROIC/ROEやWACC (Weighted Average Cost of Capital=加重平均資本コスト)を意識して経営することが結果としてPBR(株価純資産倍率)を引き上げていくことに繋がる、ということが示されている。また例えば、DIC(株)は長期経営計画に「ROIC管理により、投資効率や稼ぐ力を重視した経営のもとで、事業ポートフォリオの変革を推進」と明記している。

◎ROICの意義

売上高利益率は、P/Lだけで完結する指標。一方、資本利益率はP/LとB/Sを組み合わせる。

ROICは、税引き後営業利益(NOPAT※)÷投下資本。売上高利益率(マージン)×資本回転率である。

※NOPAT(Net Operating Profit after Tax=利息控除前税引後営業利益

投資家にとって重要なのは、マージンではなく資本利益率だ。「企業の活動は、調達した資金を使って製品やサービスを生み出し、利益を獲得することが目的であるから、投入した資本と利益の間の効率が問われることになる。そこで、資本に対する利益の大小(資本利益率)が収益性を測る最も重要な指標になる」(村田製作所・泉谷元副社長)。

要は“つっこんだオカネに対してどれだけ儲かっているか”、である。大企業では薄れてしまった、事業家の皮膚感覚を取り戻そうという意識・動きだ。ROICは、投下資本(Equity+Debt)に対する収益性を見る。分子は、税引き後営業利益(レバレッジの影響を含まない)。加重平均資本コスト(WACC)を上回ることが重要だ。

投下資本には、調達面から見た投下資本と、運用面から見た投下資本があり、両者は同額になる。NOPAT=営業利益×(1-税率)、すなわち投下資本の運用から生み出せる利益であり、利益率がROICである。投下資本を提供する株主や債権者の期待利回りをブレンドしたものがWACCだ。

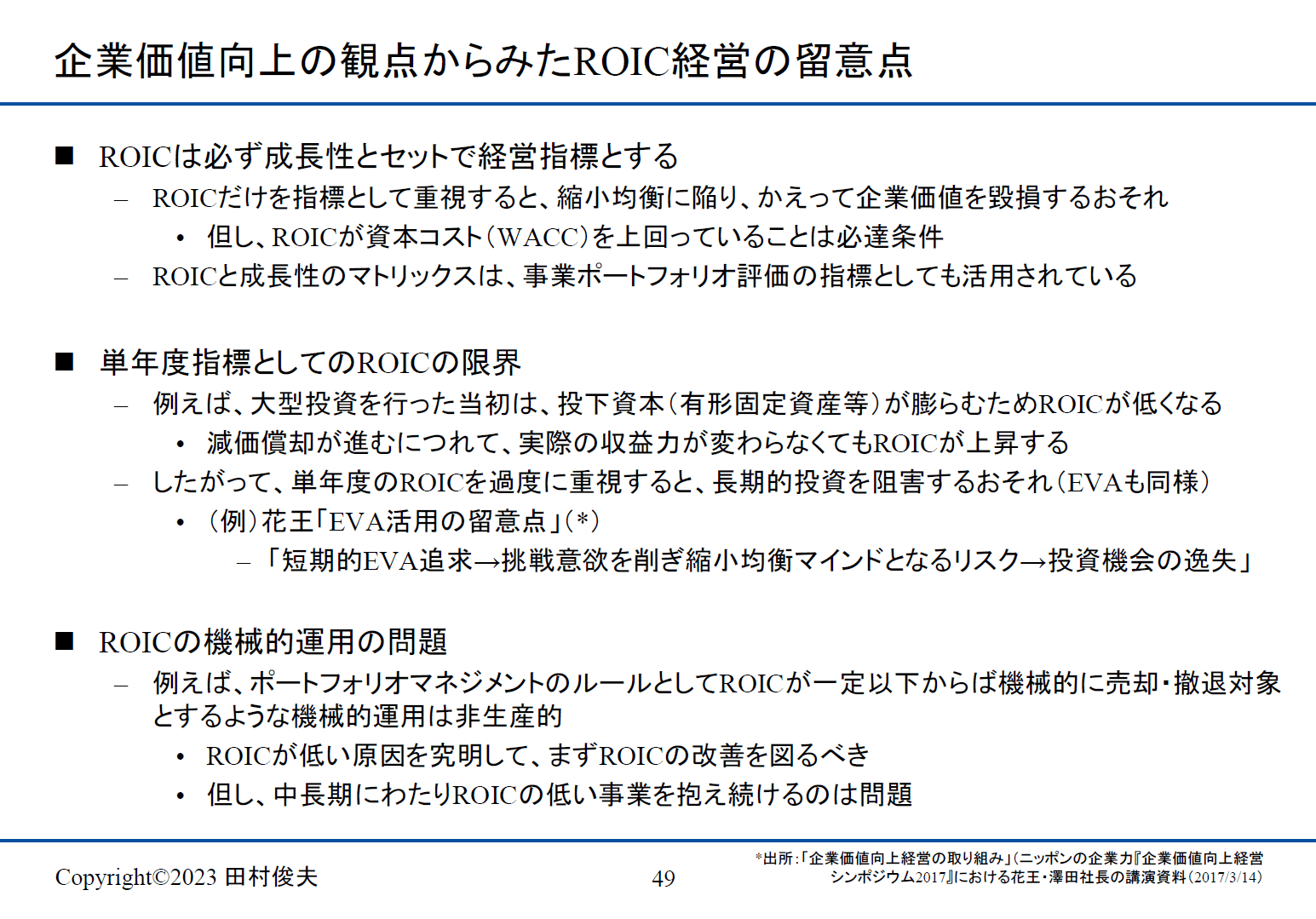

◎ROICの特徴/ROIC経営の留意点

ROICは、全社評価と事業部評価をリンク付ける中核的な資本利益率指標だ。全社は投下資本を調達面から見る、事業部レベルは投下資本を運用面から見る。つまり、事業部門や現場への落とし込みが可能。現場で理解しやすい売上高利益率(マージン)と、現場活動に密接に関連する資本効率性をミックスしている。一方、ROEは全社レベルでしか使えない指標だ。個別事業部門ではコントロールできない全社ベースの財務戦略に左右される。また、株価ベースの指標は現場では制御できない上に、現場の実感が乏しい。

PBRはROEとPER(株価収益率)の積である。PBRが低い場合の原因はROE(収益性)が低いか、PER(市場の株価評価、主に利益成長期待を反映)が低いか。そしてROEが低い原因は、ROIC(本業の収益性)が低いか、レバレッジが低いかだ。

EVA(Economic Value Added=経済付加価値)から見た関係についても触れたい。EVA=税引後営業利益-資本コスト。会計上の利益ではなく債権者および株主が要求する資本コストを控除した利益で、「エコノミック・プロフィット」とも呼ばれる。ROICがWACCを上回っていれば、EVAは正になる。PBR=1+将来の1株当たりEVAの割引現在価値÷1株当たり簿価純資産。将来のROICがWACCを下回る(EVAスプレッドがマイナス)と市場が判断すると、PBRは1を下回る。資本の効率的活用と株主視点の両立である。

全社ベースでのROIC計算の主流は、税引き後営業利益(若干の調整も)÷調達面からみた投下資本。投下資本に現預金や投資有価証券等を含めるか、ROIC計算で投下資本にのれん等を含めるべきかなど、判断ポイントは多様であり完璧な計算方法はないので、ある程度割り切って計算するしかない。日本企業には今後、どのようにROICを計算・算出したかの定義と「Reconciliation(リコンシリエーション)表」を作成・開示してほしい。

◎ROIC経営と企業価値向上

最も重要なところである。下記スライドを参照。

投資判断基準として単年度のROICを用いるのは問題がある。企業価値創造=ROIC向上×成長性、だ。企業価値は、将来のキャッシュフロー(利益から、利益を生み出すために必要な再投資額を引いたもの)の現在価値であるから、企業価値を高めるには将来の利益を高めることが重要。ROICを高めるだけでなく、投下資本を拡大していくことが必要である。

ただし、「バリュードライバー式」などで、企業価値を高める投資か否かを判断するようにしたい。企業価値を持続的に向上させるにはROIC(資本収益性)と成長性の両立が不可欠だ。高いROICを保ちながら成長投資を続けていくこと、つまりシュンペーターが提唱するところの「イノベーション」が重要なのだ。期待ROICが低い事業はROIC引き上げが、高い事業は成長投資が価値創造への寄与が大きい。資本構成を適正化して資本コスト(WACC)を低く保つことは、企業価値向上の前提条件である。

◎まとめ=真の「ROIC経営」の実践

企業価値向上・企業価値創造のためにROICを活用する経営が真の「ROIC経営」である。ROICは理論的に非常に優れた指標であり、ROICとオーガニック成長率(およびWACC)が企業価値を規定する。他方で、現実の使用に際しては注意が必要だ。計測の問題、単年度指標としての問題等があり、また、ROICは必ず成長性の指標とセットで用いないと、かえって企業価値向上を阻害するリスクがある。

ROIC経営において、事業部のやるべきことは以下。

(1)ROICの向上……ROICツリー、現場改善等

(2)成長……ROIC(IRR=内部収益率)>WACCの投資機会を見つけて実行

HQ(本社)のやるべきことは以下だ。

(1)キャピタルアロケーション……事業ポートフォリオ戦略、成長領域の新規事業探索

(2)資本構成の適正化……WACCの最適化

(3)HQ試算、HQコストの適正化……事業部に過大な負荷をかけない

■課題解決講演(1)

経理部門から発信する持続的な企業価値向上

株式会社マネーフォワード

グループ執行役員 経理本部 本部長

松岡 俊氏

1998年ソニー(株)入社。各種会計税務業務に従事し、決算早期化、基幹システムPJ等に携わる。その後、イギリスにて約5年間にわたる海外勤務経験をもつ。帰国後は、各種新規会計基準対応に従事。2019年4月より、当社財務経理共同本部長として参画。在職中に税理士、公認会計士(2020年登録)および中小企業診断士試験に合格。

経理からできる企業価値向上に繋がる情報提供としては、以下の3つがまず挙げられる。

・速度:経営陣に早く、意味のある分析・経営情報を提供

・費用削減:冬の時代に備えた費用削減貢献

・部外活動:経理の枠組みを超えた、収益につながる活動

◎経営情報提供の早期化

事業計画を立て、PDCAを高速で回し意思決定を迅速に行うのが経営陣の仕事だ。対応が後手に回って企業価値が下がらないためには、経理部門は実績を早く経営に提供することが必要。例えば当社は、以前は月次決算を終えて部門別の業績評価を報告するのに約10営業日かかっていたが、それを最近は第4営業日にできるようになった。経理としては、これは大きな実績だと自負している。

経理日程を短縮するには経理内部の改善だけでなく、経理外部との連携をスピードアップすることも重要だ。例えば給与プロセスについて、以前は労務部門と経理部門でチャットでファイルをキャッチボールする非効率な連携をしていたが、改善活動で「クラウド給与」を導入し経理側のシステムとAPI連携するなどで、部署間のデータやりとり部分の時間を大幅に短縮した。

例えば受取請求書処理では、「クラウド債務支払」を利用し、(1)現場入力=現場担当が科目と部門を選択し、経理が確認 (2)全て電子で承認フロー (3)システム間の連携はAPI等でスムーズに、という一気通貫の流れになっている。すべてペーパーレスでオンラインの画面で処理する。現場部署と経理のやりとりを高速化する、経理外の部門を巻き込んだプロセスそのものの変革や上流も含めた抜本的な改革が、企業価値の向上という大きな効果を生む。

経営者の関心は、過去<現在<将来、である。財務情報は生鮮食品のようなもので、新しければ新しいほどいい。経理データは早く締めれば締めるほど、経営者の関心事に情報が近づいていく。情報を早く届けることで情報そのものの価値を高めたい。

◎費用削減

米国の状況、資金ニーズの面などで不透明感・不確実性が高まっている。冬の時代の到来に備え、経費を削減し守りを固める必要がある。経理部門を含めたバックオフィスは、営業と違い、直接売上、利益を生み出さない部門だ。当社では「筋肉質」の組織を意識して経理本部を構成している。

当社グループで会計システムを標準化した。コスト面等からグループ会社で散々してしまう会計システムをクラウドで一本化。グループ全体の経営状況を迅速に把握できる体制へ変革したのだ。グループ会社の経理事務を、当社経理部門が受託している例も多々ある。集約するメリットは、業務フロー・ルールの標準化/人的コスト削減/決算締め作業の早期化、だ。

IT企業である当社も、2019年当時は「クラウド経費」「クラウド請求書」は使っていたものの、エクセルなども多用していた。そのため標準化にはほど遠く、部門間連携が難しく効率が悪かった。現在は「クラウド会計Plus」や「クラウド給与」などクラウドツールを活用した業務プロセスの標準化を果たしている。

当社内の金額の小さい経費精算などは、BPO(Business Process Outsourcing)も利用して効率化し費用削減している。全グループ会社人員数に対する経理人員の比率は、当社グループ全体で2023年11月現在0.8%。2017年頃と比較し1.7ポイント減となっている。

また、科目・部門・取引先別のデータ(過去からの推移)をシステムで把握することが、費用削減活動では非常に重要だ。こういったデータが事業ポートフォリオレベルでの経営意思決定といったことのほか、取引先の選定といった事業レベルでの判断の土台となる。正しい科目別・部門別・取引先別の費用管理システムは、費用削減活動の土台となる。費用上の部門がより精緻化すると、費用分析がより容易になる。

さらに、2019年のコロナ前に経理プロセスを電子化・クラウド化したことで、コロナ禍においても効率を落とすことなくリモート化できた。ペーパーレスの推進により、省スペース化、家賃コスト削減も実現している。ポイント還元率が高く、かつ、ポイントを利用しやすいコーポレートカード利用による費用削減と経理事務の効率化、ひいては中長期的な人件費抑制策も進んでいる。

◎経理の枠組みを超えた付加価値活動

弊社は会計システムを扱っている会社という特殊性を活かし、当社経理メンバーは日々、マーケティングチームや営業メンバーと協業し、セミナー登壇等を行っている。CS部門との勉強会もある。開発チームと定期的に打ち合わせし、ユーザーとしてプロダクトフィードバックも行っている。これらは、経理の枠組みを超えた付加価値業務である。

徹底した効率化により、経営に情報提供をする速度を上げ、費用削減などで経理として企業価値に貢献できる余地はまだまだあると考える。効率化によって、組織としての余裕も生み出した上で、時には経理の枠組みを超えた収益に繋がる活動を行い、経理からできる企業価値の向上を実現していただければ幸いだ。

■特別講演(1)

ROICの切り上げで100%還元しながら成長する経営

~ROE22%を投資家に約束~

日本瓦斯株式会社

専務執行役員 コーポレート本部長

清田 慎一氏

東海銀行社(現 三菱UFJ銀行社)、オリックス社グループ、小松製作所社を経て、2012年に入社。ファイナンス全般に関する知識と経験を有する。入社後は資本市場との対話を深化させ、資本市場での当社知名度を向上させた。現在はコーポレート本部長としてグループ全体の財務・資本・人材戦略などの本社機能全般の指揮を執る。23年Institutional Investorのエネルギー部門Best CFOランキング゙で第1位に選出。14年に当社執行役員、18年に当社取締役、21年に 常務執行役員、22年に専務執行役員に就任し現在に至る。

・ROICは利益÷試算なので、資産の収益性を表す。これは会社側からの視点。

・株主は、「ROICを経営陣による資産の運用効率」と見ている。更に「ROICは資産の調達レート=WACC※を必ず上回ってほしい」と強く要求する。

※加重平均資本コスト。基調講演参照

ROIC>WACCで価値がある。ROIC<WACCは赤字の状態。WACCとROICの差こそが、経営陣が生み出した価値だ。ROICとWACCを比べることで、経営陣が株主から預かったお金(+それを元手に借り入れた資金)を、調達したコスト(WACC)より高い効率で運用しているかどうかを表すことができる。PLだけでは、BSとは切り離されているので元手との効率が分からない。PLとROIC、そしてWACCを加えて初めて株主と目線の合った価値創造の話になるのだ。

◎ROICを投資家のコミュニケーションでどう使うか

大前提として株主に伝えるべきことは、(1)運用パフォーマンス報告(PL/CF/ROIC)(2)調達のパフォーマンス報告(WACC/ROE) (3)運用と調達の統合報告、である。PLへの偏りすぎは禁物。ROICとWACCを比較/ROEと資本コストを比較して株主に報告しなければならない。

株主への報告を整理すると

1)株主資本と借り入れをこのように資産配分した(B/S)

2)そしてその運用の利益実額はこうだ(P/L、C/F)

3)その運用効率はこうだ(ROIC)

4)調達コスト(WACC)をこのように調整した(D/Eレシオ)

5)運用利回りと調達コスト比較(ROICとWACC比較)、ROEと株主資本コスト比較(エクイティスプレッド)

株主に事業計画を伝えるときに(1)BS(2)PL(3)ROIC(4)WACC(5)ROEは必須であり、この5つを組み合わせることで、企業価値、株主価値の創造について株主と視点が合ってくる。

◎ROICを何と組み合わせて使うべきなのか

P/LとROICはセットだ。P/Lだけだと効率がわからないし、ROICだけだと縮小均衡に陥る可能性がある。両方があって始めて本当に価値ある成長ができているかどうかが伝えられる。ROICは、P/L上の利益が株主から見たときにも価値が高いかを判断できる。従って、将来計画で利益を提示するときには欠かせない。

将来の利益計画を伝える時には、資産規模と効率はマスト。つまり(1)BS(2)PL(3)ROICはKPIとして外せない。そうしないと「増益はいいが効率は? 増資が必要なら意味ない」となる。

次に、ROICとWACCはセット、という資本調達サイドの話をしたい。先述のように、ROIC>WACCの関係が必要だ。ROICだけ高くても仕方がない。例えば、WACCが下がるのであれば、ROICが同じでも企業価値は上がる。WACCがROICを上回る、つまり調達コストが運用リターンを上回る赤字運用は価値毀損となる。本当のリターンは、ROICからWACCを差し引いて初めて分かる。

ROICは事業部のミッションでWACCは財務のミッション、ではない。実は密接に関係している。ROICの分母となる資産でリスクを高めると、より多くの株主資本が必要となる。各々の事業部で、積んでいく資産のリスクを認識しないと、ROICとWACCの差(=企業価値貢献)は拡大しない。

株主に本当の意味でのリターン=ネット収益(運用-調達)を報告するには、先述の資産規模と効率つまり(1)BS(2)PL(3)ROICに加えて、ROICとWACCが必ず必要となる。また、株主の究極の関心事の一つはROEだ。なぜなら、最も直接的な株式投資の運用結果だから。ROEの向上はROICの引き上げから始まる。ROICの向上は、最終的にROEの向上に繋げることで大きな意味を持つ。

◎ニチガスはROICと企業価値をどう繋げ、また、ROICを向上させたか

当社は、(1)EPS成長率と還元性向の推移(2)過去10年のTSR(株主総利回り)(3)株価とPERの推移、いずれも高いパフォーマンスを発揮している。これはROICを改善していることが大きい。利益成長と高還元は矛盾しない。「高いROICと無駄な株主資本を持たない」ことで好循環を実現してきた。

具体的には、低収益資産を売却したキャッシュで、高収益資産(LPガス、ICT)を増やしてきた。入れ替えで減らした資産は、持ち合い株式(2022年に全廃)や不稼働の土地など。不採算事業からの撤退や現預金水準の見直しも行った。

特に持ち合い株式は、ROIC改善の観点では保有分の売却をすれば良いが、被保有分(自社の株式)の売却もまた企業価値貢献は大きい。競争が生まれ、コスト低下だけではなく新たな取引などイノベーションが生まれる。もちろん非保有分の売却は「株主総会で忖度なしに議決権を行使される」ことを意味する。経営の緊張感は上がり、資本市場へのアンテナは敏感になり、会社が時価総額向上に向けて一丸となる効用がある。

◎役職員の気持ちをどう動かしたか

当社では、本社主導の大型投資ではなく、現場主導の細かな投資が積み上がり資産が形成される。従って、多くの個性が混じる社員を動かさないとROICの改善は果たせない。具体例を示すと共に、ROICを上げる必要性を分かりやすいメッセージにして社内勉強会などで伝えるのが有効だった。例えば、「皆さんには9%(税後)以上のリターンを生む投資を心がけて欲しい。何故なら、当社グループは、年利5%の資本コスト(WACC)で資金を調達、9%(ROIC)で運用しているから」。

現場社員には部署に関係なく、まずは会社全体のROICを超える投資を目指してもらい、全ては株主のお金であることを伝えて投資に効率性が求められることを納得してもらっている。また例え話で、儲かるとは投資元本に対する利益が多いことと伝え、P/LではなくB/Sを意識してもらっている。繰り返すが“儲かるもの”の定義は、“投資元本に対して利益が大きい”こと。売上高利益率の話ではない。かつ、回収が早いものに投資することが肝要だ。

ROICの改善は、積んでしまった資産がベースになるため効果が見えにくく難しい。その代わりに持続性がある。ROICの改善はB/Sの作り替えであり、将来利益はB/Sをベースに作られるからだ。加えて、P/Lよりも時価総額へのインパクトが大きい。株価は将来利益の現在価値の総和であり、P/Lの努力は短期になってしまうが、B/Sの作り替え=ROICの向上はその効果が将来に発生するからだ。

この仕組みが伝われば、全社的に取り組むのは短期間のP/Lの改善ではなく、B/Sの作り替え、ROICの向上であることが理解されるのではないだろうか。1社1社のROIC向上への取り組みは東証の時価総額の切り上げにも繋がるだろう。

■課題解決講演(2)

稼ぐ事業を生み出す

-生成AI時代の価値を生み出す『人財』の育て方

ストックマーク株式会社

執行役員

田中 和生氏

信州大学経営大学院に在籍しながら起業し、宇宙開発の裾野を広げる事業を推進。卒業後、(株)日本能率協会コンサルティングにて、自動車、素材・化学、総合電機などの製造業を中心に、中期経営計画の策定および新規事業創造に10年間従事。その後、VALUENEX(株)にて、事業開発責任者として他社とのコラボレーションによる同社の新規事業開拓、コンサルタントとして新規事業立案や開発テーマ策定、日経BP等への記事提供や各種講演によるマーケティング活動を幅広く推進。2020年、ストックマークの自然言語処理技術の高さに魅了され、Astrategyのセールス担当として入社し、プロダクトマーケティング、プロダクトオーナーを歴任し現在に至る。

当社のミッションは「価値創造の仕組みを再発明し、人類を前進させる」。AIとヒトのポテンシャルを最大化し、顧客価値経営を実現するプラットフォームを提供している。

具体的には、情報収集の自動化と組織の把握情報を可視化するプロダクト「A news」「A strategy」を提供。(1)広さ:国内外3万5000サイトの情報を収集(2)深さ:AIによるビジネス要素の構造化(3)驚き:AIとヒトからの情報推薦、がA seriesの3つの特徴だ。

◎ROIC経営における人材の位置付け/生成AI時代に求められる人材

ROICの向上にあたっては、売上高営業利益率と投下資本回転率の向上が鍵。新事業・新製品の展開や経費削減、納期短縮・在庫削減などは各社すでに実践していると拝察する。しかし「人材施策」、例えば「内部人材の知識・能力の向上」には向上余地が残っているのではないか。人的資本経営の実現にあたり、現時点の開示義務項目(人材育成方針、社内環境整備方針、女性管理職比率など)は限定的だ。情報把握コストの問題もある。

企業側は、開示義務項目以外では活動履歴/業務上の経験の測定を重視したいと考え得ているという調査結果がある。経営層は、新価値創造ができる人的資本の把握・育成および発信がしたいと期待している。従業員のスキル(能力)についてはタレントマネジメントシステムの導入などである程度把握が進んでいるが、本来把握したい人的資本に対しての把握知識の管理(可視化を含む)はまだ不十分だ。

日進月歩の生成AI、ChatGPTは生産性向上の期待もあって利用が急拡大している。まだ不完全な部分もあるが、従来の情報収集作業は将来ほぼ全て自動化されるだろう。その際に必要とされる次世代のナレッジワーカーは、業務課題を認知し、問いが持てて、評価でき、業務課題を解決できる人材だ。AIへの問いかけ、AIの出力評価が課題。AIと共創できるナレッジワーカー育成が不可欠なのだ。

ただ、日々アップデートされる業務知識(問いが持て、評価できる知識)の実態把握は困難……。それは、企業がやることなのだろうか? 課題の複雑化、人材の多様性の拡大、直接対話の減少によって組織内でも同じ情報を認識しているとは限らない時代となった。ROIC経営を実現するための人材育成の課題については、以下のスライドを参照。

◎生成AI時代の人材育成3ステップ

自動化を起点に駆動する人的資本経営は、(1)情報収集⇒(2)情報可視化⇒(3)情報教育、の3ステップだ。(1)はAIとヒトの力で効率的な情報収集ができている状態。(2)はAIの力で自動的に把握情報が管理できている状態。(3)はAIとヒトの力で不足情報が教育できている状態。(1)~(3)により人的資本の可視化・育成ができているのが理想である。

その支援をするのが当社のAnews。組織における情報収集の課題を解決するための情報収集プラットフォームである。国内外約3万5000のビジネス情報サイトや、800以上の学術雑誌・プレプリントサーバーから情報を収集。独自AIを用いて情報を整理し届ける仕組みで、組織や業務に合わせた「あなたに必要な情報」を届ける。

先述の(1)情報収集⇒(2)情報可視化⇒(3)情報教育の3ステップで追うと、Anews利用で(1)では業務知識の自動的なアップデートが実現(見た記事ではなく、把握した企業や解決策の情報が重要)、(2)では組織の把握情報を現場負担なしで可視化、(3)では事実に基づく評価・育成が可能になる。例えば住友金属鉱山では、部門横断型の情報活用基盤の構築をAnewsで実現した。

ヒトが独自に情報収集する時代は終わった。人材育成を始めるための第一歩は「把握情報の可視化」から。情報収集の自動化と組織の把握情報を可視化するプロダクトを利用し、社内のプラットフォームを整えて人材の把握情報・意識情報を自動で把握しいち早く真の人的資本経営、ROIC経営を実現してほしい。

■特別講演(2)

長期投資家から見た良いROIC、悪いROIC

~ 投資家の視点から ~

みさき投資株式会社

代表取締役社長

中神 康議氏

大学卒業直後から経営コンサルティング業界に入る。アンダーセン・コンサルティング(現アクセンチュア)、コーポレイトディレクション(CDI)のパートナーとして、約 20 年弱にわたり幅広い業種で経営コンサルティングに取り組む。数多くのクライアント企業価値向上の実体験を元に、『働く株主®』投資モデルの有効性を確信。2005 年に投資助言会社を設立し、上場企業への厳選長期エンゲージメント投資活動を開始。数々のエンゲージメント成功事例をうむ。13 年にみさき投資を設立し、引き続きエンゲージメント投資に取り組んでいる。

世界基準で見ると日本の年収1千万円は低所得者層、という説がある。実際、先進国の(実感としての豊かさ)はこの30年間で約1.3倍から1.6倍になっているが、日本だけ横ばいだ。社員の働く意欲や職場への誇りも世界では低位である。企業は金融資本と人的資本が特に弱い。今の日本の最大課題のひとつは、経済的にも精神的にも「みなが貧しくなっている」こと。「経済のエンジンは企業。企業のエンジンは経営」。日本の企業経営の何か、従来常識とされてきた何かを奇想天外なほど変えなければ、サステイナブルなどありえない。

保有株式価値の上昇など明るい兆候もある。著書の『三位一体の経営』(ダイヤモンド社刊)にも書いた、みなで豊かになるための「複利の経営(=障壁経営)」とその中におけるROICの重要性について話をしたい。

みなが豊になる鉄則のひとつが「複利を理解する人は金を手に入れ、理解しない人は金を手放す」(アルバート・アインシュタイン)。投資界の泰斗ウォーレン・バフェットも「複利表」を常に脇に置き、長期投資における複利効果こそが安定的な高リターンの源泉であることを確認していたという。

経営においても、再投資による投下資本そのものの増殖を目標とする複利の経営を選びたい。資本生産性-資本コスト=超過利潤。超過利潤が出ていないと、たとえ成長したとしても企業価値は上がらない。超過利潤がマイナスだと、成長すればするほど企業価値が破壊されてしまう。

ROICはまさに投下資本がどの程度のリターンを生んだかを示す指標だ。「事業そのものの競争力」を何よりも重視する長期投資家にとって、最も重要なのはROICである。加えて、長期厳選投資家は各指標間のバランスを注意深く見ている。ROE≧ROIC≧ROA>WACC。これらは隅々まで注意深く経営さているかを診る“リトマス試験紙”。ROICにもいいROICと悪いROICがあるのだ。

オムロンは「ミニ・コングロマリット型企業」をどう経営するか、という視点から早々とROICを導入し、有名な「ROIC逆ツリー展開」(ROICの構成要素の分解)を通じて、改善ドライバーをKPIとして設定しPDCAを実行した。2015年からはROICがなじみにくい間接部門等でも適用を開始し、企業価値をますます高めている。

事業や会社のどんなフェーズでもROICを上げ続けることが正しいのか? 答えは否だ。「社長とは、“経済に関する危険を伴う意志決定をする人”である」(一倉 定)。日本企業は1985年から2009年にかけて、設備投資・研究開発費の双方を世界で最も多く削減したというデータがある。リスクをとらなければリターンもない。まさに、危険を伴う意志決定ができていなかった。

冒頭述べた「奇想天外な転回」に向けた着眼を紹介する。経営者と投資家は、表層的には見事な対局にあり、相違点が多い。しかし、本質的には完全な相似形である。経営者と投資家の「薩長同盟」で経営OSを刷新したい。

「二人三脚の経営」から『三位一体の経営』へ転換することだ。投資家を、サステイナブル経営のパートナーと位置づけるのだ。

・まずは経営者や従業員が十分に自社株式を持つ

・自社株式を十分に持った従業員は、経営への参画意欲を高める

「投資家の思考と技術」と組み合わせ、企業価値を上げていく

・成果を経営者/従業員/投資家の三者で享受し、みなで経済的、精神的豊かさを実現する

株主は経営をよくするために「働く」。すでに働いている人は「株主になる」。“株主資本主義か、ステークホルダー主義か”という陳腐な二項対立を、軽やかに乗り越えていきましょう。

2023年10月25日(水) オンラインLIVE配信

source : 文藝春秋 メディア事業局

トップページ

トップページ 後で読む・閲覧履歴

後で読む・閲覧履歴 マイページ

マイページ